ブログ

2024.02.02

生前贈与の加算期間が3年から7年へ延長。変更点・今後の対応策とは

2023年度税制改正で、生前贈与の対象期間は3年間から7年間に変更されました。「亡くなる前7年以内に行われた生前贈与はなかったもの」として相続税がかかることになります。

この改正は、2024年1月1日以降の贈与から適用が始まっています。改正内容や実質増税への対応策をわかりやすく解説していますので、生前贈与を検討中の方、実施中の方はぜひご一読ください。

贈与税には2種類の課税方式がある

贈与税には、「暦年課税」と「相続時精算課税」の2種類があります。

相続時精算課税を利用する場合は申請が必要となり、申請がない場合は自動的に暦年課税とみなされます。

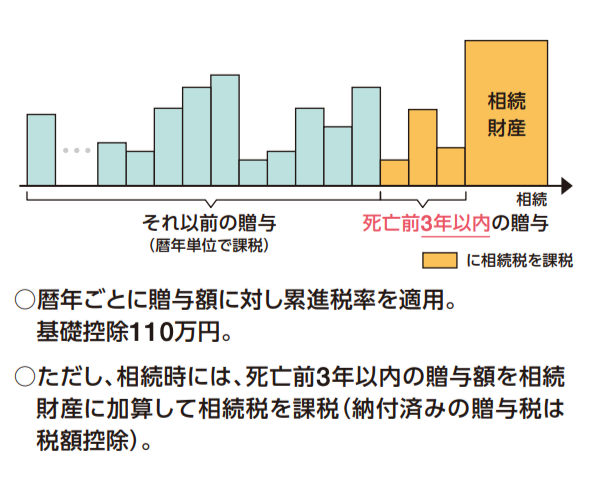

暦年課税では受贈者(贈与を受ける人)1人につき、基礎控除額の年間110万円までなら贈与税がかかりません。この仕組みを利用した贈与を「暦年贈与」といいます。

110万円を超えた贈与では、その超えた部分に対して贈与税が課税されます。将来、贈与者が亡くなったとき、生前贈与した財産は相続財産には含まれません。

贈与を受けた日の7年以内(2023年までは3年以内)に贈与者が亡くなった場合、生前贈与はなかったことになり、相続税の課税対象になります。これを「生前贈与加算(相続税の持ち戻し)」といいます。被相続人が亡くなる直前に駆け込みでの贈与による、相続税の回避の防止が目的です。

たとえば、親が2023年6月15日に亡くなった場合、3年前の2020年6月15日以降の贈与が持ち戻しの対象となります。

生前贈与加算は、生前贈与加算では贈与財産は相続時の時価ではなく贈与時の時価で持ち戻され、生前贈与で納めた贈与税があれば相続税から控除されます。

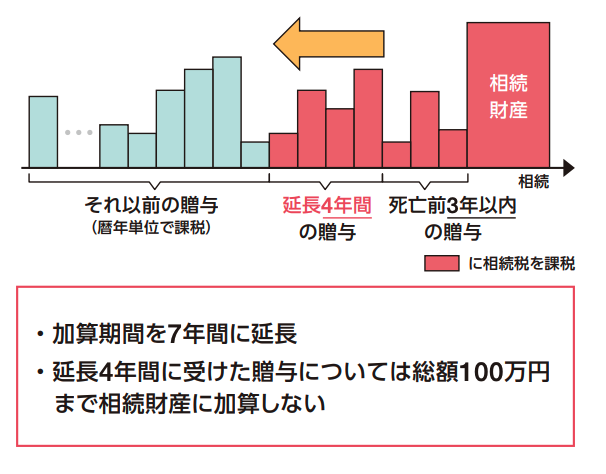

生前贈与加算対象期間が3年から7年に延長

2024年1月から、生前贈与加算の対象期間が3年から7年に延長されました。2024年1月以降の贈与から適用され、2027年以降に発生する相続から持ち戻し期間が加算されます。

ただし、延長した4年間の贈与のうち、100万円までは相続財産に加算されません。

たとえば、毎年100万円の生前贈与を続けていた場合、3年以内の300万円はそのまま持ち戻しの対象となりますが、4年前〜7年以内の合計400万円は、100万円を控除した300万円が持ち戻しの対象となります。

改正前

改正後

影響を受けるのは、2027年1月1日以降に発生する相続での生前贈与

贈与の加算期間対象は2024年1月以降ですが、実際に影響を受けるのは、2027年1月1日以降に発生する相続での生前贈与です。

例

①2023年1月1日に生前贈与した人が2026年6月1日に亡くなった場合、加算期間は2023年6月1日までの3年間

②2024年1月1日に生前贈与した人が2027年2月1日に亡くなった場合、加算期間は2024年1月1日〜2027年2月1日(3年1ヶ月)

2024年1月1日以降の生前贈与から加算対象期間は段階的に延びていきます。7年間の加算期間に完全に移行されるのは、2031年1月1日以降です。

改正前・改正後のシミュレーション比較

今回の改正で、「どのくらい税負担額が増えるのか」が気になる方も多いと思います。

改正前と改正後の違いを、以下のケースでシミュレーションしてみます。

【ケース】

被相続人:Aさん

相続人:Bさんのみ(Aさんの子ども・50歳)

相続財産の額:5,000万円

非課税財産:なし

生前贈与:100万円を相続開始前から7年間

※Bさんは相続時精算課税を選択していない

※基礎控除以外の各種控除は考慮しない

改正前、改正後の比較は以下のとおりです。

このケースの場合相続税額は60万円増える計算結果となりました。

| 期間 | 相続財産額 | 生前贈与加算額 | 基礎控除額 | 相続税率 | 控除額 | 相続税額 |

|---|---|---|---|---|---|---|

| 3年 | 5,000万円 | 300万円 | 3,600万円 | 15% | 50万円 | 205万円 |

| 7年 | 5,000万円 | 700万円 | 3,600万円 | 15% | 50万円 | 265万円 |

なお、相続税額は以下の速算表をもとに算出しています。(令和5年4月1日現在)

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ー |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

改正内容に合わせて節税する方法

今回の税制改正内容に合わせて、節税効果のある対策例を紹介いたします。

- 孫への贈与を活用

- 相続時精算課税制度の活用

- ほかの贈与税の非課税措置の活用

1.孫への贈与を活用

生前贈与の持ち戻しの対象となるのは、将来相続人になる人への贈与に適用されます。そのため、相続人でない孫への生前贈与は持ち戻しの対象になりません。

ただし、孫の親が先に死亡していて代襲相続が発生していたり、孫が遺言などで財産を取得していたり、相続時精算課税制度による贈与を受けている場合は、孫に対する生前贈与も持ち戻しの対象となるので注意してください。

2.相続時精算課税制度の活用

今回の税制改正で「相続時精算課税制度」も見直され、2024年1月1日から年間110万円の基礎控除が新設されました。

改正前は、生前贈与は2,500万円まで非課税だが、贈与者が亡くなったときには贈与財産を相続財産に足し戻して計算し、相続税としてまとめて納税する必要がありました。

また、いちど相続時精算課税制度を選択すると、暦年贈与に戻すこともできません。納税の先送りになっているだけ、年間110万円の非課税枠も使えないという理由で、相続税の節税方法としてはあまり使われてきませんでした。

2024年1月からは、相続時精算課税制度を選択した場合にも、年間110万円の基礎控除が適用され、持戻しの対象からも除外されることになりました。

3.教育・結婚・子育て・住宅取得等資金の贈与税非課税措置の活用

結婚・子育て資金の一括贈与の非課税措置は、2025年3月31日まで延長されることになりました。また、教育資金の一括贈与の非課税措置・住宅取得等資金の贈与の非課税措置は2026年3月31日まで延長されます。

これらの活用も視野に入れるとよいでしょう。

- 結婚・子育て資金の一括贈与:受贈者1人につき1,000万円(結婚は300万円)

- 教育資金の一括贈与:受贈者1人につき1,500万円

- 住宅取得等資金の贈与:省エネ住宅 1,000万円、省エネ住宅以外 500万円

まとめ

暦年課税の生前贈与加算の期間が3年から7年になり、相続時精算課税制度に年110万円の基礎控除が新設されました。

相続時精算課税制度が暦年贈与より有利になるケースも考えられますが、どちらが有利なのかは相続資産額・相続人の人数などによって異なるため、どのような方法が最適なのか、さまざまな事情を考慮したうえで決めていく必要があります。

弊社では30年以上、生前贈与・相続税申告のご支援を行っています。

自分の場合はどちらが有利なのか、どのような対策を取ればよいか知りたい方は、税理士法人AOIみらい(東京都新宿区)にお気軽にご相談ください。

AOIみらい サービス概要を見る