ブログ

2024.02.28

2024年改正:相続時精算課税制度と年110万円非課税枠の全解説

2024年1月、相続時精算課税制度に重要な変更が加えられました。これにより「基礎控除」として年110万円までの贈与が非課税となり、贈与税の申告も不要になります。この改正は、生前贈与を検討中の方にとって大きな影響を及ぼします。

この記事では、改正内容、注意点、暦年贈与との比較を分かりやすく解説しています。

生前贈与を検討中の方はぜひご一読ください。

相続時精算課税制度とは

相続時精算課税制度は、2,500万円(特別控除)までの贈与が非課税となる制度です。2,500万円を超過した贈与は贈与税率が一律20%となります。

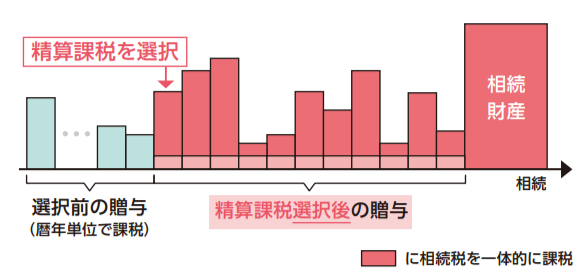

ただし、相続時精算課税制度の特別控除を適用した贈与財産は、贈与者の相続発生時(亡くなった時)に、相続財産に加算して相続税を計算します。

たとえば、1億円の財産を持つ人が相続時精算課税制度を使って2500万円を贈与した場合、相続人は贈与税を支払う必要はありません。しかし贈与者が亡くなった際には、遺産7500万円に贈与した2500万円を加算して(持ち戻して)、1億円が相続税の対象となります。そのため、相続時精算課税制度は「税金の支払いの先延ばし」と言われていました。

相続時精算課税制度の対象者は、贈与者・受贈者ともに一定の要件が定められています。

対象要件は下記の通りです。

| 贈与者 | 贈与をした年の1月1日時点で60歳を超えている父母または祖父母 |

|---|---|

| 受贈者 | 贈与を受けた年の1月1日時点で18歳または20歳を超えている、贈与者の直系卑属(子ども・孫)の推定相続人、または孫 |

なお、贈与財産の種類や贈与期間・回数に制限はありません。2,500万円の範囲内なら、複数年にわたって数回贈与をしても相続時精算課税制度を適用できます。

令和5年度税制改正での変更点

①110万円の基礎控除制度の新設

2024年(令和6年)1月1日以降の贈与は、特別控除の2,500万円とは別に年110万円までの基礎控除が新設されました。年110万円以下の贈与であれば贈与税は非課税となり、かつ累計2,500万円の特別控除に含める必要がありません。

また、年110万円までの贈与財産は相続時の相続財産加算も不要です。

| 改正前 | 改正後 | |

|---|---|---|

| 基礎控除 | 0円 | 年間110万円 |

| 贈与税計算 | (贈与額ー2,500万円)×20% | {(贈与額-110万円)-2,500万円}× 20% |

| 相続税の課税価格に加算する財産の価格 | 贈与額すべて | 贈与額から年間110万円までを控除した残額 |

②贈与税の申告が不要に

改正前の相続時精算課税制度は、少額の生前贈与でも贈与税申告が必要でした。今回の改正によって、年110万円以下の贈与は贈与税申告が不要となりました。

※相続時精算課税選択届出書の提出は必要です

※贈与額が110万円超の場合は、贈与税申告が必要です

相続時精算課税制度の注意点

相続時精算課税制度にはいくつか注意点があります。

①暦年課税制度には戻れない

相続時精算課税制度を選択すると、暦年課税制度に戻ることはできません。暦年課税との併用・撤回も不可となります。「相続時精算課税制度」と「暦年課税制度」のどちらを適用すべきか、届出書を提出する前にしっかり検討しましょう。

なお、暦年課税に戻れないのは「制度を適用させた贈与者からの贈与のみ」なので、他の贈与者からの贈与は暦年課税制度を利用できます。

②年110万円を超えたら贈与税申告が必要になる

年110万円の基礎控除が新設後も110万円を超える場合は贈与税申告が必要です。また、超えた部分は相続財産に加算されます。

贈与税申告が期限後申告になると2,500万円の特別控除枠を利用できず、一律20%の贈与税が課税されますので、申告期限にも注意が必要です。

③小規模宅地等の特例が使えなくなる

小規模宅地等の特例が使えなくなる点にも注意が必要です。この特例は、一定条件下で相続税の負担を軽減する制度ですが、相続時精算課税制度を選択した場合はこの特例を利用することができません。

また、小規模宅地等の特例が適用できないことによって、高額な相続税が発生する可能性があります。小規模宅地等の特例を利用して土地を贈与したい場合は、慎重に確認・検討しましょう。

制度利用が向いているケース

制度の改正内容・注意点を踏まえて、この制度を選択すべきか迷う方も多いと思います。ここでは、相続時精算課税制度の適用が向いているケースを紹介いたします。

相続財産が相続税の基礎控除の範囲内

相続税は、相続財産から基礎控除を差し引いた額で算出されます。

相続税の基礎控除額は、「3,000万円 + (600万円 × 法定相続人数)」で計算します。贈与者が亡くなった際に保有していた遺産と、生前贈与を行った財産の合計額が基礎控除内であれば、相続税はかかりません。

ただし、相続時精算課税制度を利用して一括で贈与する場合、2500万円+110万円までは非課税ですが、基礎控除の110万円を超える贈与をする場合は贈与税申告が必要です。

値上がりが予想される財産を所有している

相続時精算課税制度による贈与を相続財産に加算する場合は、贈与時の評価額で加算します。そのため、値上がりする前に贈与すれば相続税を軽減することができます。

状況によっては被相続人の財産をまとめて相続するよりも、相続時精算課税制度を適用した方が間接的な節税効果が見込めるでしょう。

例:

・今後値上がりが期待される有価証券

・開発計画が予定されている土地

一度に多額の贈与をしたい

一度にまとまった額を贈与したい場合は、相続時精算課税制度がメリットを発揮します。暦年課税は年110万円が上限のため、これを超える贈与の場合は多額の贈与税が発生します。

相続発生までは非課税(相続時に加算)となるため、一度に多額の資金を贈与したい場合は相続時精算課税制度の利用を検討しましょう。

まとめ

今回の税制改正により、相続時精算課税制度は使いやすい制度となりました。

相続時精算課税制度が暦年贈与より有利になるケースも考えられますが、どちらが有利なのかは相続資産額・相続人の人数などによって異なります。

どのような方法が最適なのか、さまざまな事情を考慮したうえで決めていく必要があります。

弊社では30年以上、生前贈与・相続税申告のご支援を行っています。自分の場合はどちらが有利なのか、どのような対策を取ればよいか知りたい方は、税理士法人AOIみらい(東京都新宿区)にお気軽にご相談ください。

AOIみらい サービス概要を見る