ブログ

2024.03.15

2024年6月から始まる定額減税とは。給与計算の対応方法・注意点を解説

2024年(令和6年)6月の給与から、所得税3万円・個人住民税1万円の定額減税が行われます。賃金上昇が昨今の物価高に追いついていない国民の負担を緩和するために、デフレ脱却の一時的な措置として、実施される政策です。

本記事では、給与計算に関わる方向けに、政策の内容・対応方法・注意点を解説いたします。

※公的年金受給者、事業所得者の対応方法は、本記事と異なります。

所得の種類別の減税方法・適用時期をまとめた解説記事ををご覧ください。

参考記事

税理士法人AOIみらい 公式ブログ:2024年 定額減税|給与所得・公的年金・事業所得別の適用時期とは

定額減税の対象者、減税額

所得税

対象者

・2024年(令和6年)分の合計所得金額が1,805万円以下の従業員(給与所得者の場合は、給与年収2,000万円以下)

減税額

・本人(国内に住所を持つ者):3万円

・同一生計配偶者または扶養親族:1人につき3万円

所得税は「月次減税」と「年調減税」がある

所得税の定額減税は住民税に比べ複雑で、『月次減税』と『年調減税』があります。

月次減税

2024年(令和6年)6月1日時点で国内に居住しており、かつ6月1日以降に支給する最初の給与または賞与を計算し、源泉徴収を行う際に扶養控除等(異動)申告書を提出している従業員が対象です。

なお、2024年(令和6年)の給与年収が2,000万円を超える見込みの場合も、6月の支給時点では年収2,000万円を超えるかは未確定のため、甲欄適用者であれば月次減税の対象者となります。

また、月次減税額は、2024年(令和6年)6月2日以降に従業員や家族の状況が変化しても変更しません。金額の変更がある場合は、定額減税額を確定させる年調減税で行います。

年調減税

以下に該当する場合は月次減税をせず、年調減税で対応します。

・2024年(令和6年)5月31日以前に退職、国外転出、死亡している

・6月1日以降に支給する最初の給与または賞与の源泉徴収において、源泉徴収税額表の乙欄・丙欄が適用されている(甲欄適用者ではない)

・2024年(令和6年)6月2日以後に、給与支給者のもとで勤務開始した

住民税

対象者

・2024年(令和6年)1月1日時点で日本国内に居住しており、2023年(令和5年)分の合計所得金額が1,805万円以下の従業員(給与所得者の場合は、給与年収2,000万円以下)

減税額

・給与/賞与等の支給対象本人:1万円

・控除対象配偶者及び扶養親族:1人につき1万円

定額減税の対応方法

所得税

月次減税

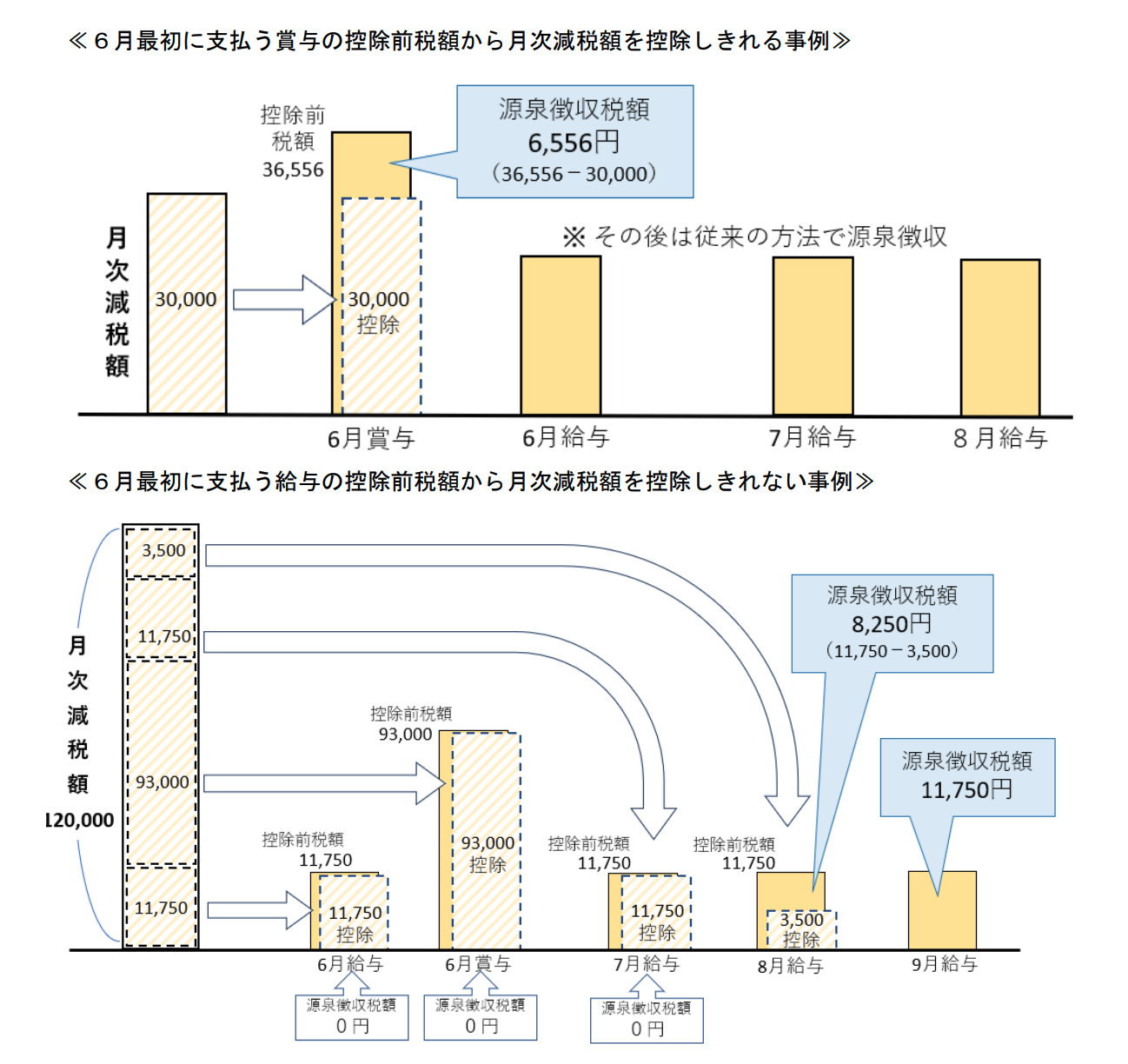

2024年(令和6年)6月1日以降に支給する給与/賞与において、源泉徴収額から月次減税額を可能な限り控除します。

1回目の給与・賞与の源泉徴収で控除しきれないときは、翌月以降に繰越して控除します。そのため、以下2点を従業員ごとに管理する必要があります。

・源泉徴収時所得税減税控除済額:今までの月次減税事務で控除済みの累計額

・控除外額:月次減税額のうち、まだ控除しきれていない残額

給与/賞与明細への記載

給与支払明細書には、実際に控除した月次減税額の金額を「定額減税額(所得税)×××円」、「定額減税×××円」等を記載します。

余白がないなど、給与支払明細書に月次減税額の記載が難しい場合は、別紙に「定額減税額(所得税)×××円」と記載しても問題ありません。

源泉徴収票への記載

給与所得の源泉徴収票の摘要欄に、実際に控除した年調減税額を「源泉徴収時所得税減税控除済額×××円」、年調所得税額から控除しきれなかった金額を「控除外額×××円」(控除しきれなかった金額がない場合は「控除外額0円」)と記載します。

また、合計所得金額が 1,000 万円超である居住者の同一生計配偶者(以下「非控除対象配偶者」)分を年調減税額の計算に含めた場合には、上記に加えて「非控除対象配偶者減税有」と記載します。

記載例は国税庁発行のパンフレット「令和6年分所得税の定額減税のしかた」を参照ください。

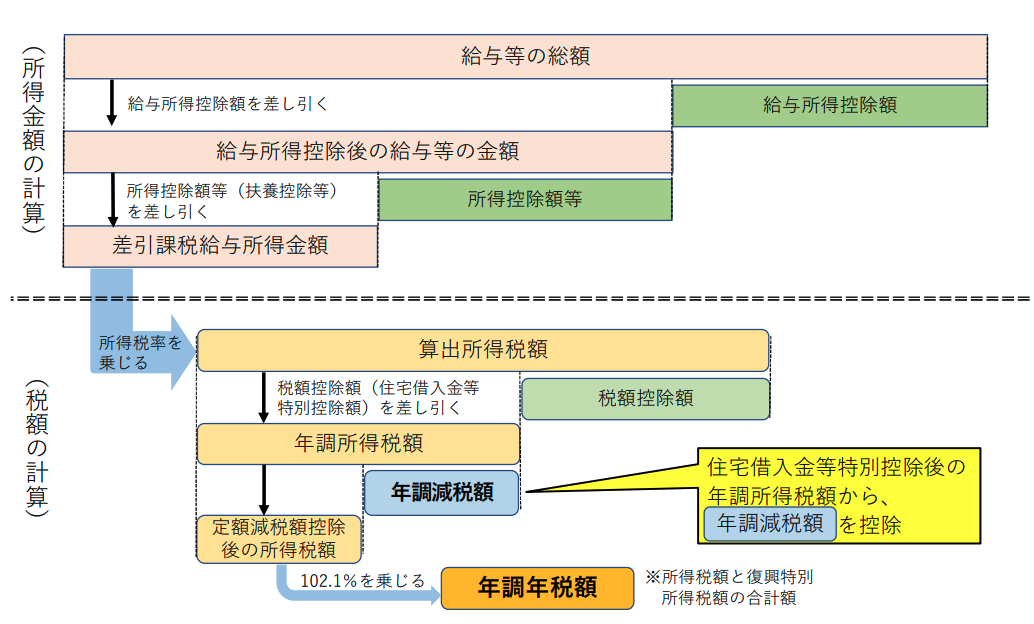

年調減税

年末調整の際、年末調整時点の定額減税額に基づき、年間の所得額との精算を行います。月次減税で控除している従業員も、11月までに控除しきれない分は年末調整で精算します。

年末調整でも控除しきれない場合は、概ねの金額を給付します。年調減税額計算の流れは以下のとおりです。

※年調減税の詳しい事務手続き内容は、国税庁ホームページの「年末調整がよくわかるページ」で2024年9月頃から随時掲載予定です。

住民税

住民税は通常、前年の所得に基づいて当年6月から翌年5月にかけて特別徴収を行いますが、住民税の定額減税対象者に関しては、2024年(令和6年)6月の特別徴収額を0円とします。

特別控除の額を控除した後の税額を、2024年(令和6年)7月〜2025年(令和7年)5月の11ヶ月間で均等に徴収します。

定額減税における『配偶者』『扶養親族』の把握が必要

月次減税額は「同一生計配偶者と扶養親族の数」に応じて、「本人3万円」と同一生計配偶者・扶養家族1人につき3万円の合計額となります。従業員ごとに月次減税額が異なるため、給与計算においては同一生計配偶者・扶養親族について把握しておく必要があります。

例:同一生計配偶者あり、扶養親族2名の場合

同一生計配偶者と扶養親族の数は3名となるので、

3万円(記事本人分)+3万円×3名=12万円(月次減税額)

また、「配偶者」「扶養親族」については、所得税法上の要件と定額減税での要件が異なります。違いを把握し、必要に応じて従業員に申告書の提出を案内しましょう。

| 配偶者控除 | 定額減税 | |

|---|---|---|

| 本人の合計所得金額 | 900万円以下 | 900万円超も対象 |

| 配偶者の合計所得金額 | 95万円以下 | 48万円以下 ※給与所得の場合は103万円以下 ※同一生計配偶者 |

| 居住地 | 国外在住の配偶者も対象 | 国内居住者のみ対象 |

| 配偶者控除 | 定額減税 | |

|---|---|---|

| 扶養親族の年齢 | 16歳以上 | 年齢制限なし ※合計所得金額48万円以下 ※給与所得の場合は103万円以下 |

| 居住地 | 30歳未満・70歳以上なら国外在住も対象 | ・日本国内居住者のみ対象 ・本人と同一生計 |

同一生計配偶者とは

所得税の定額減税において、同一生計配偶者とは「給与所得者と生計を一にしている配偶者のうち、合計所得金額が48万円以下(給与所得の場合は103万円以下)の者」のことです。

従業員の所得が900万を超える場合、扶養控除等申告書には源泉控除対象配偶者を記載しません。しかし定額減税では、従業員の所得が900万円を超える場合も、同一生計配偶者(所得が48万円以下)が月次減税の対象者に含まれます。

所得が900万円を超える見込みの従業員には、最初の月次減税開始前に配偶者の状況を確認し、同一生計配偶者に該当する場合は「源泉徴収に係る定額減税のための申告書」を申告するよう案内しましょう。

また、扶養控除等申告書の所得見積額と非居住者である親族欄を確認し、所得が48万円以上の配偶者や非居住者を含まないように注意が必要です。

扶養親族とは

今回の定額減税では、2024年度(令和6年度)の年収が103万円以下であれば、16歳未満の扶養親族も対象となります。

所得税法上の「控除対象扶養親族」は16歳以上なので、15歳以下の扶養親族は『扶養控除等(異動)申告書』に記載されていません。定額減税は「扶養親族」の条件が異なるため、月次減税開始前に対象者がいるか確認が必要です。

該当する従業員がいる場合は「源泉徴収に係る定額減税のための申告書」を提出するように案内しましょう。

まとめ

定額減税の対象者は、差引支給額(手取り給与)が次のように変化します。

・5月給与に比べて6月の住民税額と所得税額が減少

・6月給与に比べて7月給与の住民税額が増加

・所得税で定額減税が上限まで行われた月、または翌月に税額が増加

はじめは減税効果により手取り額が増加しますが、減税効果が終了すると手取り額が減少するため、従業員から問い合わせが発生する可能性があります。

定額減税が開始される前に、概要・必要書類を社内に周知し、スムーズに給与計算に反映できるように準備を進めることをおすすめします。

弊社では、給与計算の代行も対応しています。自社内での対応が難しい、雇用形態が多岐に渡るため管理に悩んでいるなど、給与計算に関する疑問や不安があれば、税理士法人AOIみらい(東京都新宿区)にお気軽にご相談ください。

AOIみらい サービス概要を見る