ブログ

2023.11.10

適格返還請求書(返還インボイス)とは?交付のタイミング・書き方・注意点を解説

インボイス制度が導入される2023年10月1日以降、返品や値引きによる売上の返還を行う際には「適格返還請求書」の交付が必要となります。この適格返還請求書は「返還インボイス」とも呼ばれます。

今回の記事では、適格返還請求書の書き方や保存期間、交付が免除になるケースについて解説します。

インボイス制度については、別記事「インボイス制度 概要・変更点・準備のポイント」で詳しく解説していますので、あわせてご確認ください。

適格返還請求書とは

適格返還請求書とは、返品や値引きによる売上の返還を行う際、売り手が買い手に対して交付する書類を指します。適格返還請求書は「返還インボイス」とも呼ばれます。

適格請求書発行事業者には、適格請求書と同様に適格返還請求書の交付・保存も義務付けられています。

交付するタイミング

適格返還請求書は、返品・値引きなど売上の返還行うときと同時に交付します。例えば、返品による返金処理を行う場合は、返金する際に適格返還請求書を交付します。

適格返還請求書を発行するのは、下記のようなケースが発生したときです。

- 売上に係る対価の返還に含まれるもの

- 商品の返品や値引き

- 売上割引き

- 販売奨励金

- 事業分量配当金 など

ただし、買い手が仕入税額控除のために作成・保存している支払通知書が適格返還請求書としての要件を満たしている場合は、売り手は改めて適格返還請求書を交付する必要はありません。

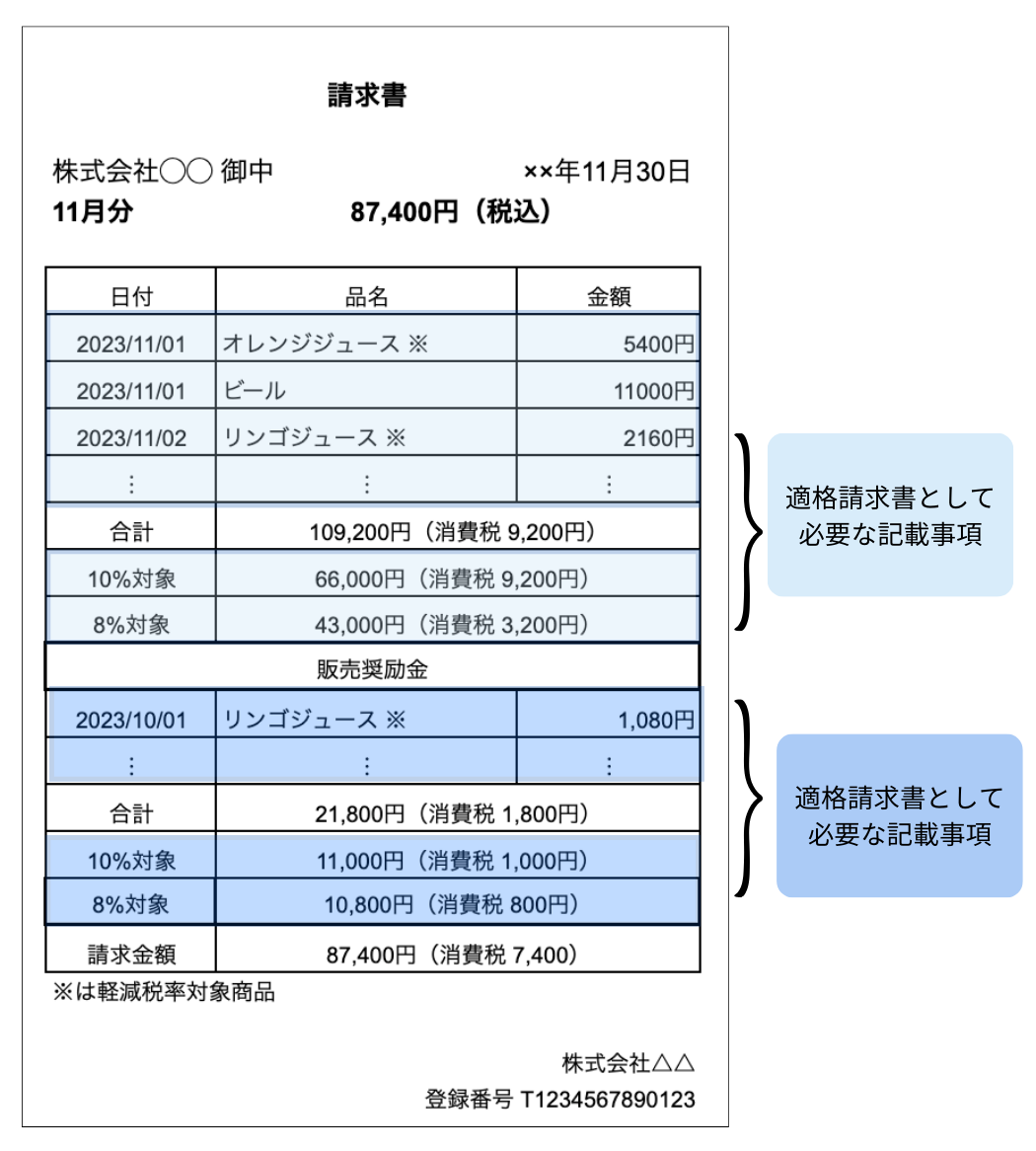

適格請求書と1枚にまとめて交付できる

当月分の適格請求書と当月に返還が行われた適格返還請求書を、1つにまとめて発行することも可能です。

適格請求書と適格返還請求書をまとめて交付するための要件

・当月売上に係る適格請求書の記載要件

・前月売上の対価の返還などに係る適格返還請求書の記載要件

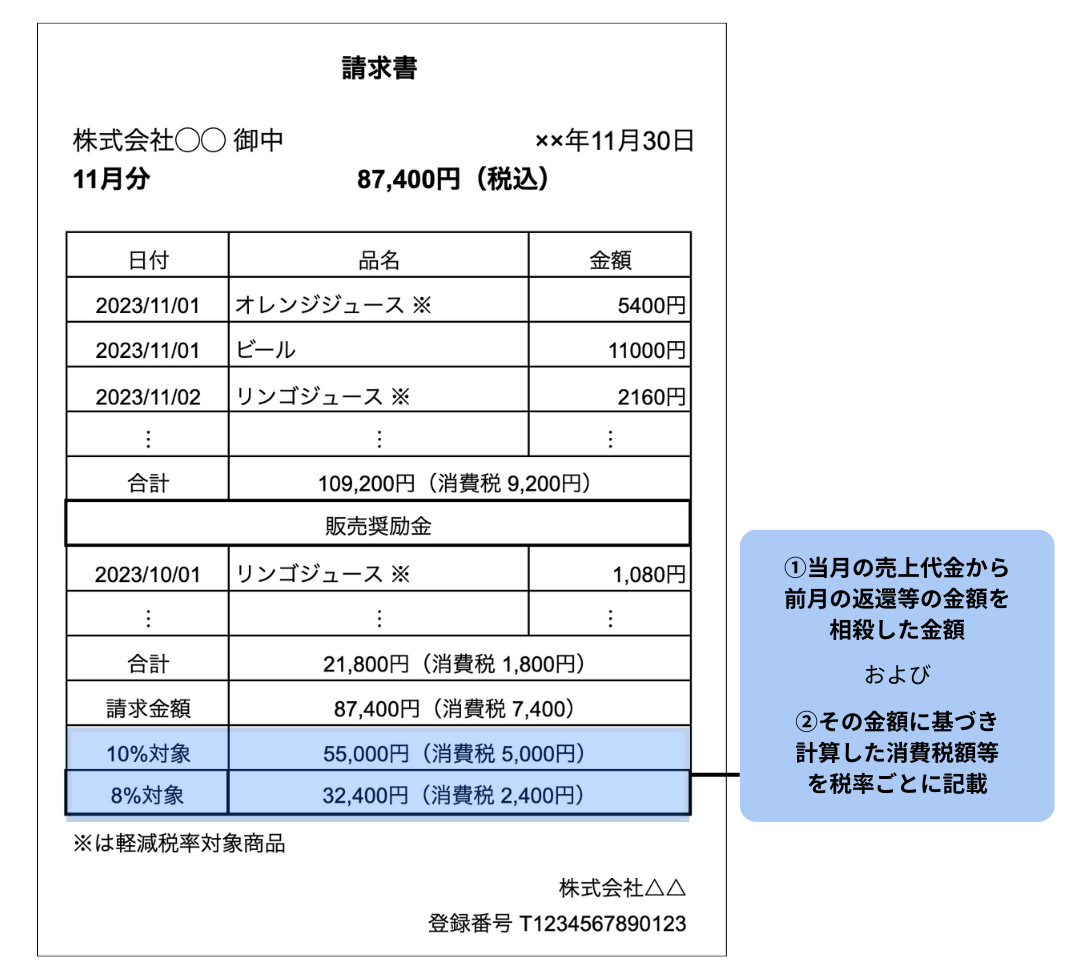

また、適格請求書の合計額と適格返還請求書の合計額がそれぞれ明確であれば、相殺後の金額を請求額として記載することも可能です。

継続取引の適格請求書と適格返還請求書を1つにまとめる場合の記載要件

当月の売上代金から前月の返還等の金額を相殺した金額

その金額に基づいて計算した消費税額

適格返還請求書の保存期間

適格返還請求書は、発行する売り手側(返還等を行う側)も、受け取る買い手側(返還等を受ける側)も、一定期間の保存が必要です。

保存期間は、確定申告書の提出期限翌日から7年間です(青欠損金などが生じた場合は10年)。保存形式や保存方法は、紙面・電子メール・インターネット上での電子データによるものも認められています。

なお、適格返還請求書は、買い手側が要件を満たす形で発行した支払通知書で代用できます。この場合も、支払通知書の保管が必要です。

適格返還請求書の交付が免除されるケース

以下の2つに該当する場合、適格返還請求書の交付は免除されます。

返還などを行う金額が税込1万円未満の取引

適格請求書を発行すべき取引にかかる返金などであっても、1万円未満であれば適格返還請求書の交付義務が免除されます。例えば、振込手数料分を減額して支払うといった少額のケースでは、適格返還請求書を発行する必要がありません。

適格請求書の交付義務が免除される取引

適格請求書の交付義務が免除されている取引の場合、適格返還請求書の交付も同様に免除されています。適格請求書の交付義務が免除されている取引とは、下記のとおりです。

- 3万円未満の公共交通機関の運賃

- 3万円未満の自動販売機や自動サービス機による商品の販売

- 郵便ポストに差し出された郵便物

- 卸売市場での生鮮食品などの販売(一定の要件を満たすもの)

- 農業協同組合、漁業協同組合、森林組合などに委託して行う農林水産物の販売(一定の要件を満たすもの)

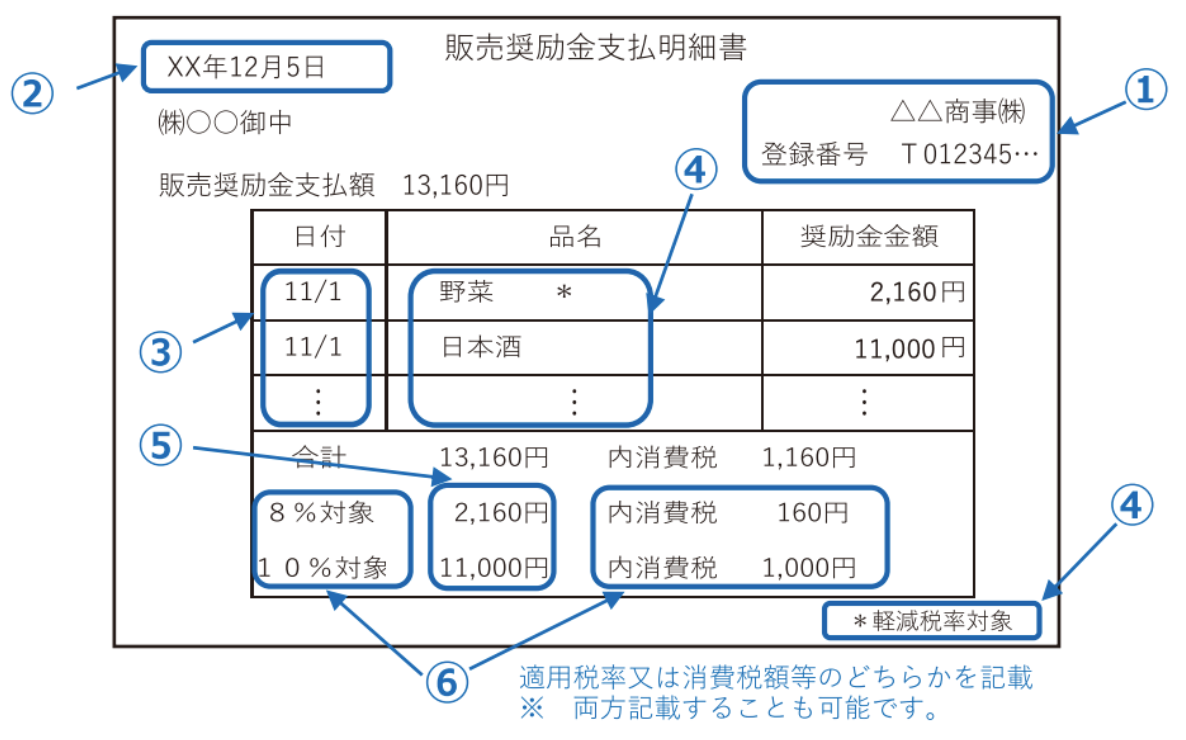

適格返還請求書の記載要件

適格返還請求書の記載要件は以下のとおりです。適格請求書同様、記載要件を満たしていれば納品書や明細書も適格返還請求書として認められます。

適格請求書に記載する項目

- 発行事業者の氏名または名称および登録番号

- 対価の返還等を行う年月日(消費税の計算に含める時期を確定するため、返品などを行った日を記載)

- 対価の返還等の基となった取引を行った年月日(返品の基となった売上が計上された日付。月単位や「○月~△月分」といった記載も可能)

- 対価の返還等の取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した対価の返還等の金額(税抜または税込)

- 対価の返還等の金額に係る消費税額等又は適用税率

国税庁:適格請求書等保存法式の概要 から引用

適格返還請求書の注意点

適格返還請求書には、注意すべきポイントがあります。これまでに説明してきたこととも重なりますが、特に間違えやすい点について、改めてご紹介します。

適格返還請求書の発行・保存が仕入税額控除の適用要件になる

適格返還請求書の保存は、仕入税額控除の適用要件になります。例えば、売り手に商品を返品した際、その内容を記載した適格返還請求書がなければ、買い手は返品した金額を課税仕入額から除外することができません。

課税仕入額の集計が正しくできなければ仕入税額控除額の計算も合わず、買い手の納付税額が不当に多くなってしまいます。そのため買い手は、売り手から交付された適格返還請求書を一定期間保存する必要があります。

適格請求書発行事業者である売り手に発行義務がある

適格返還請求書の発行義務は、適格請求書発行事業者が、課税事業者である買い手に返金をする際です。下記の両方を満たすケース以外では発行できません。

- 買い手と売り手双方が課税事業者

- 売り手側が適格請求書発行事業者の登録をしている

販売奨励金制度を設けている場合、適格返還請求書の交付が必要

割引や返品対応だけでなく、販売奨励金の支払時にも発行が必要です。社内で販売奨励金を設けているか確認し、設けている場合はフォーマット作成やフロー等整備に着手しましょう。を整えましょう。

まとめ

適格返還請求書の概要・記載要件・注意点について解説いたしました。必要になってから慌てることがないよう、業務内容や取引状況を確認して、適格返還請求書の発行の準備を整えましょう。

また、この機会に会計システムの導入・見直しを行うこともおすすめします。

インボイス制度の開始後、請求書は「インボイス」と「インボイスでない請求書」の2つに分けて管理する必要があります。目視での分類は人的ミスを招くリスクがあるため、システムでの対応が望ましいです。

さらに、「登録番号」や「税率区分ごとの課税対象額」の管理が加わること、改正電子帳簿保存法により、電子データとして受け取った請求書を紙の形式で保存することができなくなる点も、会計システムの導入や見直しの重要性を裏付けています。

税理士法人AOIみらい(東京都新宿区)は多くの会計システムに対応しております。

疑問や不安があれば、お気軽にご相談ください。